Вчера курс Эфириума достиг важной отметки в 3 тысячи долларов. Уверенный рост ETH стал поводом для продолжения дискуссий о возможном начале так называемого «сезона альткоинов» – рыночного цикла, в ходе которого альткоины демонстрируют куда большую прибыльность на фоне Биткоина. Однако в реальности всё не так однозначно, как кажется на первый взгляд. Рассказываем о ситуации подробнее.

Достижение курсом ETH отметки в 3 тысячи долларов стало поводом для активизации опытного криптоинвестора, который купил 3465 эфиров на этапе первичного запуска Эфириума по цене в 31 цент за монету. Эти монеты он получил более восьми лет назад, причём всё это время они лежали на его кошельке без движения.

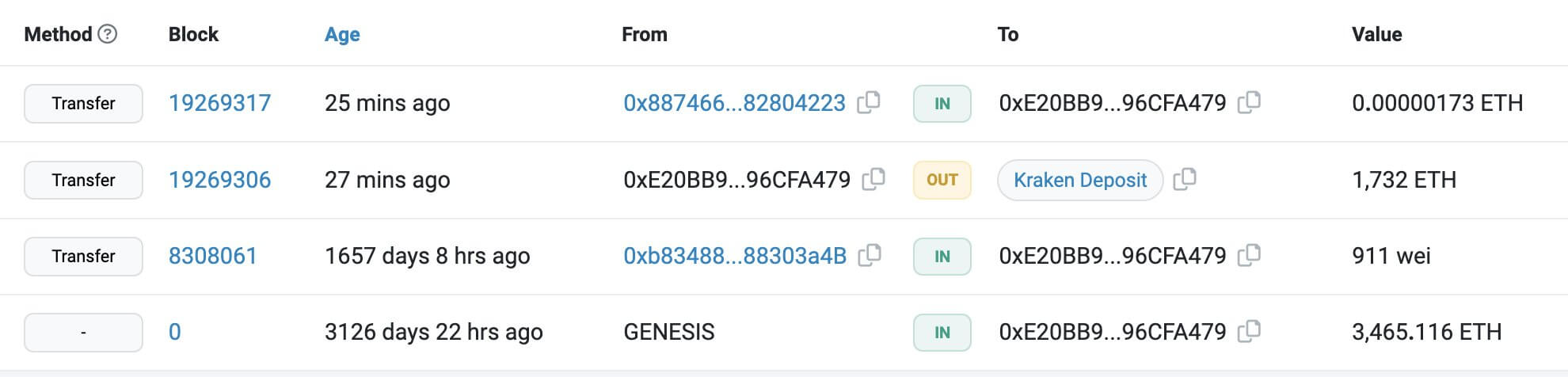

Вчера пользователь отправил 1732 ETH на 5.15 миллиона долларов на криптобиржу Kraken. Вот соответствующая транзакция.

Транзакции криптоинвестора, который хранил эфиры более восьми лет

Получается, что он вложил в данную позицию около 1100 долларов ещё в 2015 году. Теперь же эта сумма оценивается в 10.3 миллиона долларов, которые инвестор явно начал понемногу выводить.

Залогом успеха вложения стало не только терпение владельца адреса, но и его способность сохранить приватные ключи от кошелька в безопасности на протяжении длительного срока.

Когда вырастут криптовалюты

20 февраля Эфириум достиг уровня 3033 долларов и торговался в районе своего максимума за последние 22 месяца. Иначе говоря, в последний раз ETH находился на отметке в 3 тысячи долларов в апреле 2022 года, то есть незадолго до коллапса Terra LUNA и последующего обвала рынка цифровых активов.

Изменения курса Эфириума за неделю

С учётом происходящего директор по инвестициям Apollo Capital Хенрик Андерссон заявил, что рывок ETH вполне можно считать предпосылкой к стремительному росту остальных альткоинов. Вот его реплика по этому поводу, которую приводит Cointelegraph.

Я думаю, что на подходе несколько мощных катализаторов, которые могут спровоцировать ралли альткоинов.

К числу таких триггеров принадлежат грядущий апгрейд основной сети Эфириума Dencun, а также запуски платформ Blast и EigenLayer в мейннете. Эксперт продолжает.

В течение прошедшего года Эфириум отставал от Биткоина по доходности, поэтому кажется, что он должен наверстать упущенное. В частности, это происходит из-за сокращения предложения и дефляции после перехода на PoS.

PoS (Proof-of-Stake) – относительно новый алгоритм консенсуса для Эфириума, на который данная сеть перешла 15 сентября 2022 года. С учётом этого место майнеров в сети альткоина заняли валидаторы, что существенно сократило энергопотребление и прочие затраты на поддержку экосистемы. При этом сам переход на PoS стал лишь началом для разработчиков в их пути по улучшению Эфириума.

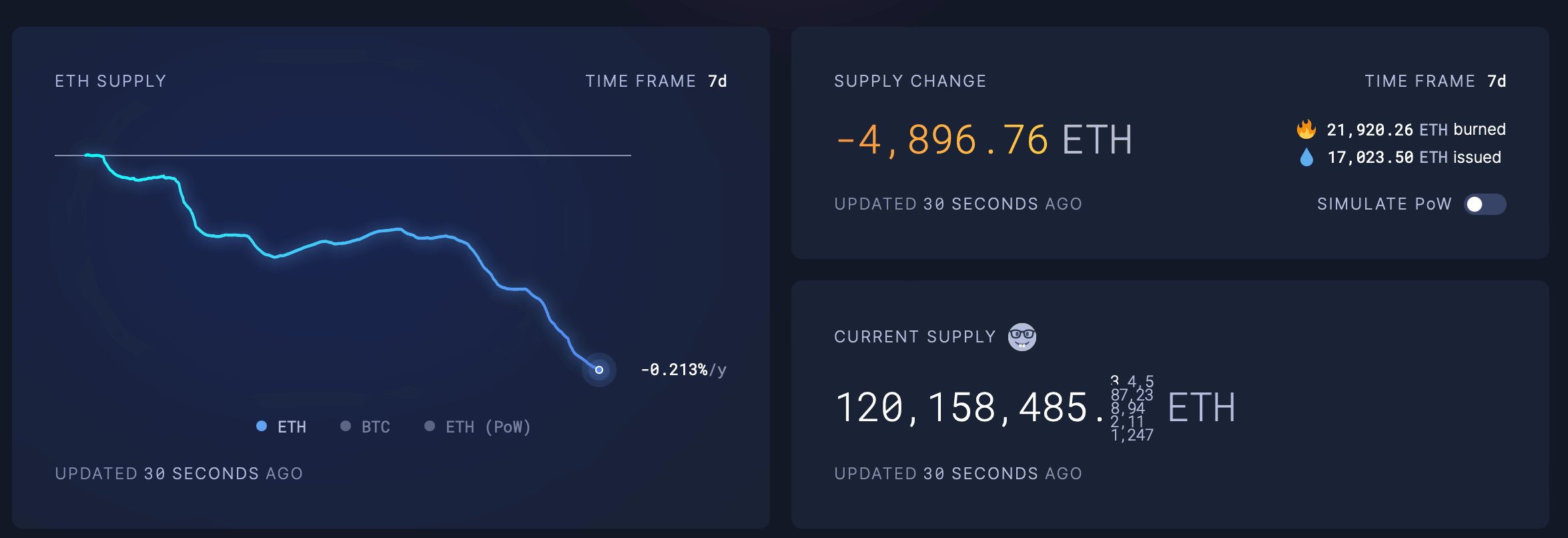

Данная криптовалюта становится дефляционной при высоких комиссиях в сети. Это значит, что в ней сжигается больше монет в качестве комиссий, чем создаётся посредством обычной эмиссии. В масштабах последней недели ETH действительно оказался дефляционным: его общее предложение снизилось на практически 4.9 тысячи монет.

Сокращение предложения эфиров за последнюю неделю

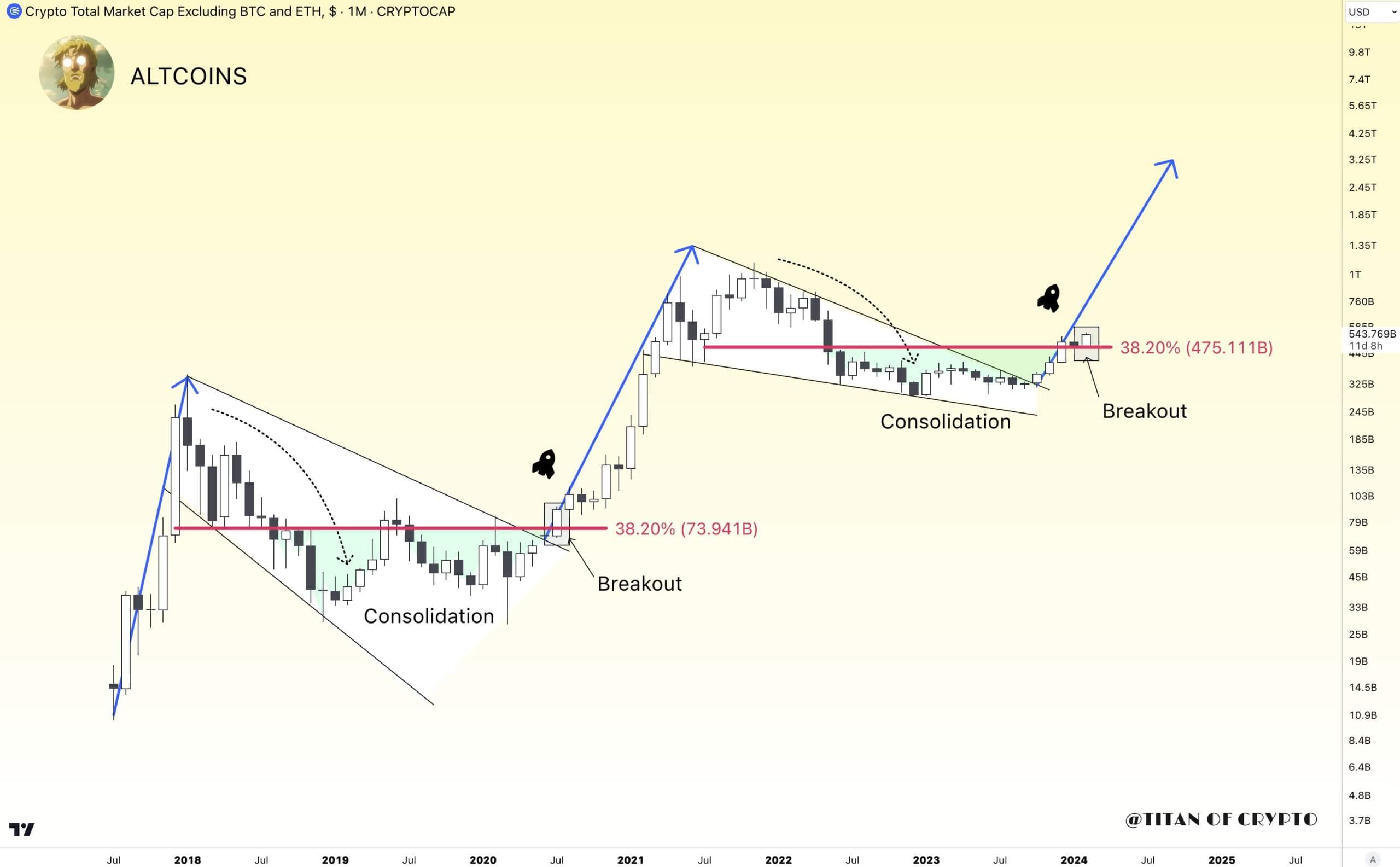

О старте сезона альткоинов можно также подумать, взглянув на график капитализации крипторынка за исключением Биткоина и Эфириума. В данном случае создаётся стойкое впечатление о возможности продолжения роста этого показателя.

Капитализация рынка за исключением BTC и ETH

Однако глава 10x Research Маркус Тилен придерживается иного мнения. По его словам, ещё нет достаточного числа доказательств скорого роста альткоинов. Вот реплика по этому поводу.

Хотя спекуляции о возможности начала сезона альткоинов не прекращаются, рынку в его текущем виде не хватает существенных триггеров, поскольку доминирование Биткоина по-прежнему составляет 51 процент.

Эксперт объяснил, что для начала устойчивого сезона альткоинов необходимо «снижение доминирования Биткоина ниже 45 процентов», то есть доли BTC в общей капитализации рынка монет. Аналитик также отметил, что недавние ралли альткоинов быстро сошли на нет.

Более того, импульс роста Эфириума может и вовсе не иметь ничего общего с бычьими настроениями инвесторов в отношении самих альткоинов. Аналитики допускают, что они могут просто ждать утверждения первых спотовых ETF на Эфириум к маю этого года. Вероятность такого события оценивается представителями Bloomberg на уровне 50 процентов. В то же время представители брокера Bernstein заявляли, что в США точно одобрят спотовые ETF на Эфириум в следующие двенадцать месяцев.

Трейдерам важно смотреть не только на цены, но и на ряд других показателей, которые говорят об общем положении вещей на рынке. В частности, после появления спотовых ETF на Биткоин в США заметны улучшения ликвидности так называемого торгового стакана или ордербука главной криптовалюты.

Напомним, ордербук – это перечень заявок на покупку и продажу криптовалюты на криптовалютной бирже. Первая сторона в лице заявок покупателей называется bid, а вторая в виде заявок продавцов – ask. Подробнее о принципе работы ордербука читайте в нашем предыдущем материале.

В начале вторника 2-процентная глубина рынка Биткоина на 33 централизованных биржах выросла до 539 миллионов долларов. Это самый высокий показатель с октября и примерно 30-процентный рост с момента появления спотовых ETF на рынке 11 января, сообщает Coindesk.

2-процентная глубина рынка Биткоина

В данном случае 2-процентная глубина означает объём сделок, проведение которых позволит сдвинуть стоимость актива на 2 процента в том или ином направлении. Чем выше этот показатель, тем более ликвидным является Биткоин. Это, в свою очередь, позволяет проводить крупные операции с криптовалютой без существенного влияния на её цену.

Тем не менее, рынку ещё есть куда расти: всё же прямо перед коллапсом криптобиржи FTX в ноябре 2022 года 2-процентная глубина рынка находилась в районе 800 миллионов долларов. Однако с учётом появления ETF и по мере активизации крупных инвесторов метрика действительно должна увеличиться.

В целом эксперты не пришли к единому мнению о перспективах роста рынка криптовалют. Впрочем, это нормальная ситуация, ведь индустрия цифровых активов постоянно отличается собственной непредсказуемостью и перепадами волатильности. Поэтому инвесторам стоит самостоятельно оценивать возможные риски и принимать решения, которые соответствуют их положению и в случае чего — способности пережидать плохие времена в нише монет.

2bitcoins.ru

2bitcoins.ru